买房是美国梦的化身。18新利最新登入然而,这并非总是如此:实际上,在1930年代之前,只有四个10个美国家庭拥有自己的家。因为很少人有足够的钱来买房一次性付清。直到1930年代,没有所谓的银行贷款专门设计用于购买一个家,我们现在知道的东西作为抵押。

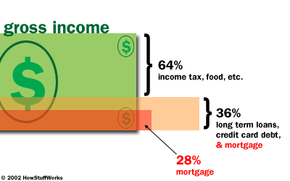

简而言之,一个抵押贷款你家是在贷款作为抵押品。银行或抵押贷款银行贷款你大量金钱(通常是房屋价格的80%),而你必须偿还——兴趣——然后在规定的一段时间。如果你未能偿还贷款,贷款人可以通过法律程序被称为你的家丧失抵押品赎回权。

广告

几十年来,唯一可用的类型的抵押贷款固定利率贷款偿还超过30年。它提供了常规的稳定性和相对较低的月还款额。在1980年代可调利率抵押贷款(武器),贷款更低的初始利率调整或每年“重置”抵押贷款的生活。在最近的房市繁荣的顶峰,当银行试图挤压甚至不合格的借款人的抵押贷款,他们开始提供“创造性”手臂复位时间较短,逗人地低“诱惑利率”和没有限制加息。

当你几个不良贷款经济不景气,猖獗的丧失抵押品赎回权。自2007年以来,有超过250000的美国人进入止赎程序每个月[来源:莱维]。现在这些止赎房屋变成完全收回,预计将在2010年达到100万户(来源:Veiga]。

回顾以来大量止赎房产崩溃,很明显,许多借款人没有完全理解他们签署的抵押贷款条款。根据一项研究,35%的手臂借款人不知道如果有一个上限,他们的利率将会上升多少[来源:18新利最新登入便士]。这就是为什么它是重要的去理解你的抵押贷款的条款,尤其是“非传统”贷款的陷阱。

在这篇文章中,我们来看看每一个许多不同类型的抵押贷款,解释所有这些令人困惑的托管和摊销,并打破隐性成本,税费,可以每个月加起来。我们将从最基本的问题:什么是抵押贷款?

广告