照片礼貌亚马逊

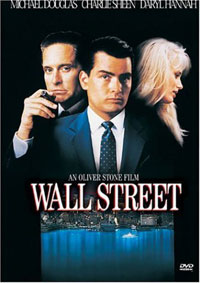

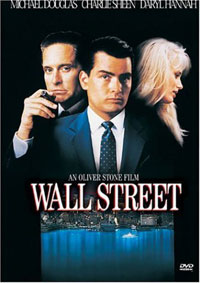

电影《华尔街》缩影敌意收购在1980年代的世界。

|

有几个原因为什么一个公司想要或需要一个恶意收购。他们会认为目标公司可以生成更多的利润比销售价格在未来。如果一个公司每年可以获得1亿美元的利润,然后以2亿美元收购该公司是有意义的。这就是为什么许多公司有子公司,没有任何共同之处——他们买了纯粹是因为财务上的原因。目前,战略并购更常见。在战略性收购,买方获得目标公司,因为它要进入其分销渠道,客户基础,品牌名称,或技术。

这些购买的因素是相同的友好收购以及敌对的。但有时不想被收购目标。也许他们是一个公司,只是想保持独立。管理成员可能希望避免收购,因为他们往往是收购后所取代。他们只是保护自己的工作。董事会或股东可能觉得这笔交易将降低公司的价值,或者把它倒闭的危险。在这种情况下,恶意收购需要收购。在某些情况下,购买者使用敌意收购,因为他们可以迅速,和他们可以收购条款比如果他们协商处理目标的股东和董事会。的两个主要方法进行敌意收购的投标报价和代理权之争。

要约是一个公共收购大量目标以一个固定价格的股票,通常高于股票的当前市场价值。买方使用溢价来鼓励股东出售股票。提供有一个时间限制,它可能有其他的规定,目标公司必须遵守,如果股东接受报价。招标公司必须公开他们的计划与目标公司和文件适当的文件证券交易委员会(SEC)。1966年威廉姆斯法案将限制和规定投标报价。

有时,购买者或一组购买者将逐步购买足够多的股票,以获得控股权(称为爬行收购要约),没有公开收购要约。这绕过了威廉姆斯的行为,但是是有风险的,因为收购目标公司可以发现并采取措施阻止它。

代理权之争,买方并不试图购买股票。相反,他们试图说服股东投票了当前管理或当前董事会的批准收购团队。“代理”这一术语指的是股东的能力让别人让他们为他们投票——买方新董事会的投票代理。

通常,一个代理来源于公司内部斗争。一群心怀不满的股东甚至经理可能寻求改变所有权,所以他们试图说服其他股东联合起来。代理的战斗是受欢迎的,因为它绕过许多防御,为了防止公司收购。大部分的防御是旨在防止控股权的收购,购买股票,代理权之争的回避了通过改变已经拥有它的人的意见。

最近最著名的代理权之争是惠普收购康柏。这笔交易价值250亿美元,但据报道,惠普(hewlett - packard)花了巨额广告影响股东(裁判]。惠普康柏不是战斗,他们战斗的一群投资者,包括公司的创始成员反对合并。大约51%的股东投票赞成合并。尽管试图停止交易的法律依据,就按原计划进行。

接下来,我们将看到一个公司如何能18新利最新登入抵御敌意收购。

|

杠杆收购和公司的袭击杠杆收购(lbo)和企业突袭变化在敌意收购。杠杆收购的,买方可以借鉴支付收购,从传统的银行贷款,或通过高收益(垃圾)债券。这可能会有风险,因为引起这么多债务收购公司的价值会严重伤害。如果目标公司没有把足够的利润平衡债务,此次收购可能是灾难性的。虽然是流行在1970年代末和1980年代,当前的经济气候不友好的杠杆收购。 企业突袭,一个公司购买另一个通过敌意收购(通常以杠杆收购),因为他们的资产价值超过该公司的价值。一旦新主人完成收购,他们关闭公司和出售所有资产。这通常需要员工大吃一惊,因为它可以在几小时内发生。像杠杆收购,公司袭击已不流行,主要是因为股票价格是如此之高,难得找到一个被低估的公司相对于其资产。 |